会社分割とは?吸収分割・新設分割・事業譲渡との違いやメリットを解説!

本コラムではM&Aスキーム(手法)の1つである会社分割を取りあげます。会社分割には吸収分割と新設分割の2種類があり、注意が必要です。また、手法として似ている事業譲渡との違いも把握しておくべきでしょう。他にも会社分割の手続きやメリットなどを解説しています。

目次

会社分割とは

M&Aスキーム(手法)の会社分割とは、売却側企業(分割会社)の事業部門を、買収側企業(承継会社)が買取る取引のことです。事業部門とは、人材、組織、関連資産、関連負債、取引先、顧客、許認可など、該当事業を行うにあたって必要なもの全てを意味します。

ただし、業種によっては会社分割で許認可を引継げない場合もあるため、確認が必要です。会社分割の特徴の1つとして、対価の選択肢が多いことが挙げられます。会社分割では現金だけでなく、自社株式、社債、新株予約権、新株予約権付社債などのどれでも対価にすることが可能です。

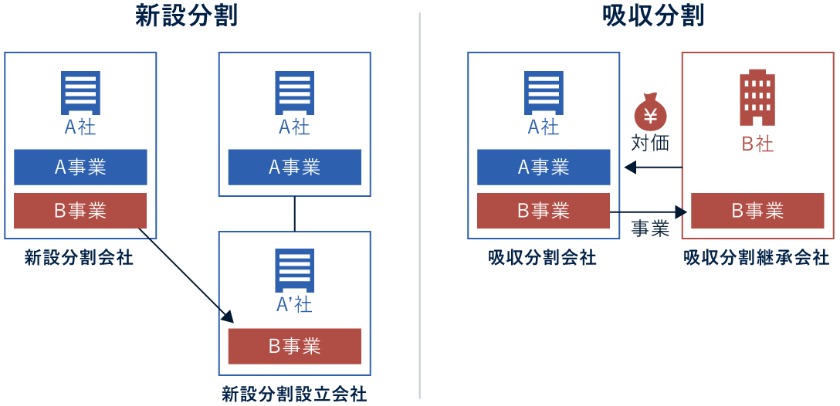

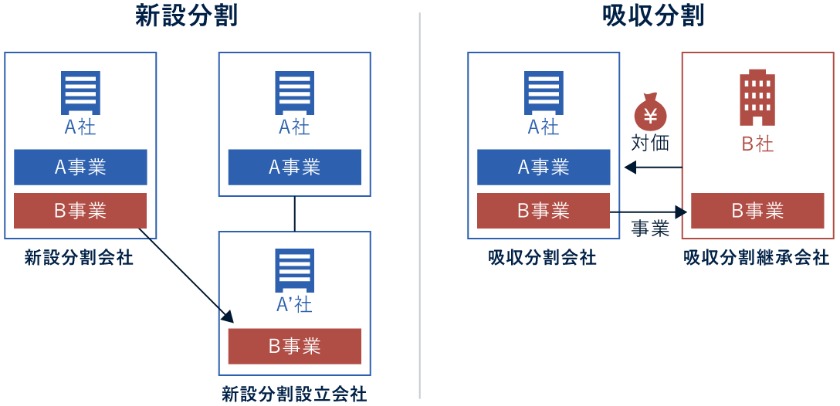

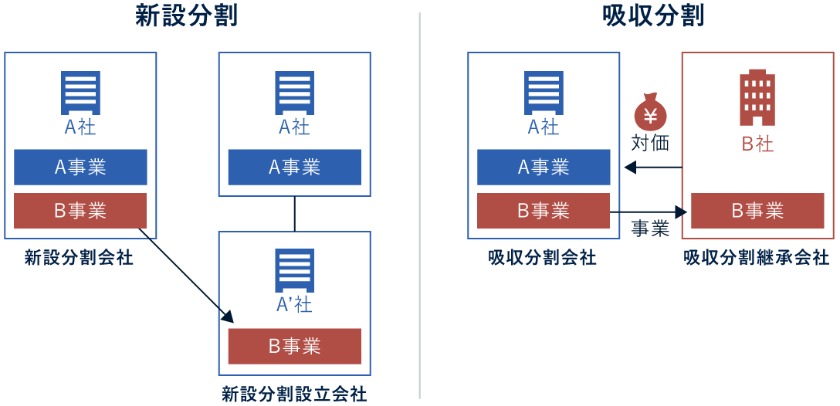

また、会社法により、会社分割は組織再編の1つとして規定されています。会社分割は、大別して上図のように新設分割と吸収分割がありますが、それらの違いや概要は「会社分割の種類と違い」で後述いたしますので、そちらをご覧ください。

事業譲渡との違い

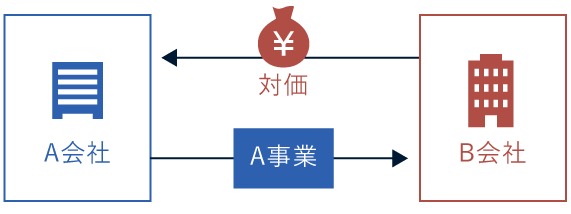

事業譲渡とは、売却側企業が経営している事業を買収側企業が買取るM&A取引のことです。事業の運営権を買収側企業が取得するという点では、会社分割と事業譲渡の違いはありません。ただし、取引の方法や権利義務、人材、取引先との契約の取得の仕方などは以下のように違いがあります。

- 事業譲渡は事業部門を包括的に売買できない

- 売買する資産や権利義務を1つずつ協議して決める

- 人材は本人から転籍の同意を取り新たに買収側企業が雇用契約を結ぶ

- 取引先も個別に同意を取り新たに買収側企業が取引契約を結ぶ

- 事業譲渡は組織再編に含まれない

- 事業譲渡の対価に選択肢はなく現金しか用いられない

- 事業譲渡では許認可は引継げない

会社法で組織再編として定められているのは、会社分割、合併、株式交換、株式交付、株式移転の5種です。

会社分割と事業譲渡の税務における違い

事業譲渡との税務の違いとして、組織再編の1つである会社分割には、組織再編税制が用意されています。組織再編税制とは、定められている複数の要件に適合すると、法人税の優遇措置を得られる制度のことです。

具体的には、会社分割の承継会社(買収側企業)において、分割会社(売却側企業)から取得した資産を、分割会社の簿価のまま計上できるため、含み益(時価と簿価の差額)が法人税の課税対象になりません。このように要件を満たした会社分割のことを適格会社分割といいます。

一方、要件を満たせない非適格会社分割や、そもそも組織再編には含まれない事業譲渡と適格会社分割の違いは、買収側企業が売却側企業から取得した資産を時価で計上しなければならないことです。このとき、時価と簿価の差額は利益を得たとみなされ、法人税の課税対象になります。

以下の動画では、株式譲渡と事業譲渡の違いを解説しています。ご参考までご覧ください。

会社分割の種類と違い

会社分割を分類すると以下の種類があります。

- 吸収分割

- 新設分割

- 共同分割

- 簡易会社分割

- 略式会社分割(略式吸収分割)

- 分社型会社分割

- 分割型会社分割

- 適格会社分割

- 非適格会社分割

それぞれの会社分割の概要と違いを説明します。

吸収分割

既存企業同士で行われる会社分割のことを、吸収分割といいます。上のイメージ図の右側が吸収分割です。

吸収分割が行われるシチュエーションとしては、分割会社側が複数の事業を行っている場合に経営をスリム化させたり、事業規模を拡大したい企業が自社と同一事業を承継したり、新規事業に参入したい企業が他社から該当事業を承継したりなどといった用いられ方があります。

新設分割

新規設立された企業が承継会社となって行われる会社分割を新設分割といいます。上のイメージ図の左側が新設分割です。吸収分割との違いとして、新設分割では対価に現金を用いられません。その理由は、新設企業は事業を開始していないため、対価にできる現金を所持していないからです。

新設分割が行われるシチュエーションとしては、企業グループ内で複数の会社が行っている同一事業を新設会社1社に集約したり、複数の事業を行っている企業が、事業の1部門を子会社として独立させたりなどの用いられ方があります。

共同分割

複数の分割会社との間で行われる会社分割を、共同分割といいます。承継会社は複数の企業から同時に事業を承継するわけですが、理論的には分割会社は何社いても構いません。また、吸収分割、新設分割いずれの場合でも共同分割は起こり得ることです。

その場合は、共同吸収分割、共同新設分割と呼び、区別します。共同分割がよく行われるのは、企業グループ内で同一事業を行う会社が複数いる場合です。該当事業を1社に集約させ、事業規模の拡大や効率化などを図る際に用いられます。

簡易会社分割

会社分割を実施する場合、会社法の定めにより株主総会を開催し特別決議を得なければなりません。特別決議とは、過半数の議決権を持つ株主が出席し、その3分の2以上が賛成する決議を意味します。この特別決議を省略できるのが、簡易会社分割です。

新設分割、吸収分割のどちらでも起こり得ますが、それぞれで条件は異なります。簡易新設分割の条件は以下のとおりです。

- 分割会社が譲渡する資産額が同社の総資産額の20%以下

一方、簡易吸収分割の場合の条件は、上記に加えて「承継会社の支払う対価が同社の純資産額の20%以下」も満たす必要がある点が違いです。

略式会社分割(略式吸収分割)

略式会社分割は、簡易会社分割との違いとして、吸収分割のみで発生する会社分割です。会社分割の当事会社が親子会社関係である場合に、子会社側の株主総会での特別決議を省略できます。略式会社分割の成立条件は、親子会社間の資本関係が特別支配関係になっていることです。

特別資本関係とは、親会社側が子会社の株式90%以上を保有している状態を指します。この場合、子会社の株主総会で特別決議が得られるのは明らかであるため、子会社側の株主総会を省略できるのです。

分社型会社分割

分社型会社分割とは、承継会社が支払う対価を分割会社が受取る会社分割のことです。会社分割は会社間の取引であるため当たり前のように思えますが、後述する分割型会社分割との違いを区別するために分類の1つとして位置付けられています。

分類のポイントは対価の受取り者であるため、新設分割、吸収分割のどちらでも分社型会社分割はあり得るものです。その場合、厳密に表現するなら、分社型新設分割、分社型吸収分割となります。

分割型会社分割

分割型会社分割とは、承継会社が支払う対価を最終的に分割会社の株主が受取る会社分割を指します。「最終的に」と表現したのは、法律上、分割会社の株主が直接、承継会社からの対価を受取れないからです。

この場合、承継会社からの対価を受取った分割会社は、その対価を株主に余剰金として配当するという手段を用います。新設分割、吸収分割のどちらでも、このように株主が対価を受取ることもあるのです。

適格会社分割

会社法の定めにより、組織再編行為(組織変更行為)の1つである会社分割は、組織再編税制の対象です。ただし、組織再編税制の適用を受けるためには、法人税法が定めている複数の要件を満たさなければなりません。

適格会社分割とは、組織再編税制の要件を満たす会社分割のことです。新設分割、吸収分割のどちらも対象になり得ます。

非適格会社分割

非適格会社分割とは、組織再編税制の要件を満たせない会社分割のことです。新設分割、吸収分割のどちらでもあり得ます。

非適格会社分割において、分割会社側で生じる事象としては、株主のみなし配当への課税義務です。一方、承継会社側では、承継した資産の時価が分割会社における簿価よりも高ければ、その差額には法人税が課されます。

会社分割のメリット・デメリット

ここでは、会社分割のメリットとデメリットを確認しましょう。分割会社と承継会社に共通するメリット・デメリットと、承継会社側のメリット・デメリットがあります。

会社分割のメリット

会社分割の主なメリットは以下のとおりです。

- 対象事業を選べる

- 取引先や従業員との契約をまとめて承継

- 許認可を承継可能(承継会社)

- シナジー効果を得やすい(承継会社)

- 対価の選択肢がある(承継会社)

- 適格会社分割は税制優遇措置(承継会社)

それぞれのメリットの内容を説明します。

対象事業を選べる

会社分割のメリットの1つは、分割会社が複数の事業を行っているとき、分割会社としては売りたい事業と売らずに今後も継続していく事業を自由に選定できます。それは承継会社も同様であり、分割会社が行っている事業のうち必要な事業だけを買取れるのが会社分割です。

この点を他のM&Aスキームと比べると、株式譲渡、合併などは売却側企業を丸ごと取得するため、売買したい事業を選定する余地はないという違いがあります。

取引先や従業員との契約をまとめて承継

会社分割は、類似するM&Aスキームである事業譲渡と比較して、従業員の雇用契約や取引先との取引契約をそのまま受け渡せる点がメリットです。事業譲渡は個別承継であるが故に、売却側企業は従業員から個別に転籍の同意を得なければならず、取引先からも同意を得なければなりません。

また買収側企業は、転籍してくる全従業員と取引先との間で、それぞれ個別に雇用契約・取引契約を結ぶ手間があります。会社分割は包括承継であることから、事業譲渡のような手間が発生しません。

許認可を承継可能(承継会社)

会社分割の承継会社にとっては、事業の許認可を承継できるメリットもあります。許認可を取得できない事業譲渡と比べれば、違いは一目瞭然です。ただし、旅館業、一般自動車運送事業、貸金業、宅地建物取引業などのように、許認可を承継できない業種もあります。

会社分割を実施する際には、対象事業の許認可を承継できるかどうか事前確認が肝要です。許認可を承継できないのであれば、会社分割の効力発生日までに新たに許認可を取得する必要があります。

シナジー効果を得やすい(承継会社)

会社分割のようなM&Aにおける買収側企業(承継会社)では、シナジー効果を得られるのがメリットです。特に会社分割、事業譲渡、合併などのM&Aの場合、売却側企業の組織、人員をそのまま取り込むため、高いシナジー効果を期待できます。

M&Aのシナジー効果とは、個別に活動していた事業体が一体となって事業を行うことで、相互に業績が向上することです。株式譲渡のようなM&Aでは、売却側企業の独立性が保たれるメリットがある反面、シナジー効果の度合いは会社分割より期待できません。

対価の選択肢がある(承継会社)

会社分割の承継会社は、事業譲渡と違い、対価に選択肢があることもメリットです。事業譲渡の対価は現金に限定されていますが、会社分割ではそれ以外に自社株式、社債、新株予約権付社債、新株予約権などから選択できます。

特に、現金を用意せずにM&Aを実施できる点は有効です。ただし、分割会社側の同意は必要になります。

適格会社分割は税制優遇措置(承継会社)

会社分割の承継会社は、要件を満たし適格会社分割と認められれば、組織再編税制の適用を受けられるメリットもあります。

非適格会社分割や事業譲渡では、承継した資産を時価で計上する関係で、分割会社における簿価とのプラスの差額は課税対象です。しかし、適格会社分割では簿価で計上できるため、その部分の課税を受けません。

会社分割のデメリット

会社分割では、以下のデメリットを被る可能性があります。

- 手続きに複雑な面

- 株価下落リスク(承継会社)

- 株主構成の変化(承継会社)

- 負債の承継(承継会社)

- PMIの負担(承継会社)

各デメリットの内容を説明します。

手続きに複雑な面

会社分割を進めるには、会社法で定められたさまざまな手続きをしなければなりません。具体的には、事前・事後の開示書類の備え置き、株主総会での特別決議、債権者保護手続き、反対株主の株式買取請求対応、さらに、労働契約承継法に沿った従業員への対応などです。

また、適格会社分割を目指すのであれば、要件の確認や状態の維持なども加わります。それら複数の手続きで事務方は忙殺されるでしょう。

株価下落リスク(承継会社)

自社株式を会社分割の対価にした場合、承継会社では株式を新規発行します。発行済株式の全体数が増加するということは、株式1株あたりの価値は下落せざるを得ません。

仮に承継会社が上場企業だったとすると、株式価値の下落を嫌気した一般株主が、株式を売りに出してしまう可能性があります。株式の売り注文が殺到すれば、株式市場の株価は下落してしまうでしょう。

株主構成の変化(承継会社)

現金を用意せずにM&Aができるのは会社分割のメリットですが、対価を自社株式にすれば株主構成が変わることは注意点です。これまでの株主構成に加えて、分割会社あるいは分割会社株主が新たな株主として加わります。

もし、対価として発行した株式数が全体の3分の1以上になった場合、その新株主は株主総会の特別決議を否決できてしまう勢力です。会社分割で対価を自社株式にする場合は、株式の発行数および分割会社側との関係性に注意を払いましょう。

負債の承継(承継会社)

会社分割は事業譲渡との違いとして、分割会社側の事業部門を丸ごと承継します。この包括承継にはメリットもありますが、承継会社が不要と思う資産や負債なども承継してしまうのを避けられません。

特に、承継する事業部門内に簿外債務が含まれていて、それが後日、発覚するようなケースでは、簿外債務の内容次第で大きな経営ダメージを被る可能性もあります。したがって、簿外債務の有無だけは、会社分割契約を結ぶ前に徹底的に調査しましょう。

PMIの負担(承継会社)

PMI(Post Merger Integration)とは、経営統合プロセスのことです。会社分割に限らず、M&Aを行った買収側(承継会社)では必ず実施されます。PMIで行う経営統合の内容は、主として経営マネジメント、業務システム、従業員の意識などの統合です。

PMIに失敗するとシナジー効果は発動せず、M&Aも失敗に終わります。このようにPMIは最重要のプロセスですが、承継会社の現場としては、他社の事業部門が突然編入されるため、PMIの負担も多大です。

会社分割が行われるシーン

会社分割が実際に多用されるのは、主に以下のシーンです。

- 企業グループの再編

- 事業承継

- 事業の選択と集中

- 大規模な事業部門のM&A

それぞれのシーンの状況を説明します。

企業グループの再編

会社分割は、企業グループの再編シーンでよく用いられています。具体例としては、同一事業を行う会社が複数ある企業グループの場合、吸収分割でどれか1社に同一事業を集約するか、新設分割で新設会社に同一事業を集約するケースです。

また、広い範囲の事業を数多く行う企業の場合、各事業の成績と経営責任を明確化させるために、各事業部門を新設分割で独立・子会社化するケースもあります。

事業承継

会社分割は、中小企業の事業承継手段としても用いられます。これには2つのケースがあり、1つは後継者がいないケースです。具体的には、経営者が会社組織を手元に残したい場合に、事業承継したい主力事業を会社分割(吸収分割)を用いて承継会社に売却し、承継会社が事業承継します。

もう1つは後継者がいるケースです。経営者が少人数で継続する非主力事業を手元に残し、後継者には会社分割(新設分割)によって主力事業を事業承継します。

事業の選択と集中

経営の多角化を行った企業が、事業の選択と集中を目的に会社分割することもよくあります。経営の多角化は経営戦略の1つですが、必ずしも全ての事業が成功するとは限りません。なかには、非効率であったり不採算であったりする事業部門もあるでしょう。

それらのケースで行われるのが、事業の選択と集中です。非主力事業や不採算事業を会社分割で売却することで、主力事業や採算が取れている事業に経営資源を集約し業績向上を狙います。

大規模な事業部門のM&A

M&Aの売買対象が大規模な事業部門の場合、手法として選ばれるのは会社分割です。大規模な事業部門の場合、従業員数や取引先数が多く、事業に関連する資産や権利義務も多量でしょう。

事業譲渡のような個別承継では、それらを1つずつ同意を得て契約締結したり協議したりなどの手続きが膨大なものになってしまいます。その点、会社分割は個別手続きが生じない包括承継です。手続きの手間の少なさにより、大規模な事業部門の売買では会社分割が選ばれています。

会社分割の手続き方法

ここでは、吸収分割と新設分割それぞれの手続きの流れを説明します。まずは、吸収分割の手続きの流れです。

吸収分割の手続き

吸収分割の手続きは、以下のような流れです。一部、分割会社側のみで発生する手続きがあります。

- 吸収分割基本合意書取り交わし

- 取締役会承認決議

- 吸収分割契約締結

- 事前開示書類備え置き

- 社員への通知(分割会社)

- 株主総会特別決議

- 反対株主の株式買取請求手続き通知

- 債権者保護手続き

- 法務局での変更登記手続き

- 事後開示書類備え置き

各手続きの内容を説明します。

吸収分割基本合意書取り交わし

会社分割に限らずM&Aでは、取引相手との交渉が一定の合意段階に達すると、基本合意書を取り交わします。「締結」ではなく「取り交わし」という表現を用いたのは、基本合意書は契約書ではないからです。

基本合意書は、その時点での合意内容を確認するために起こした書面であり、法的拘束力は持っていません。基本合意書を取り交わしたからといって、M&Aが成約したわけではないので注意しましょう。

なお、基本合意書内で例外的に法的拘束力を持たせるものとして、承継会社側の独占交渉権があります。これにより、一定期間、第三者が分割会社と交渉するのを排除可能です。

以下の動画では、M&Aの基本合意書や契約書などの解説をしています。ご参考までご覧ください。

取締役会承認決議

吸収分割の基本合意後、承継会社側によって分割会社の経営状態の調査(デューデリジェンス)が行われます。デューデリジェンスの終了後、最終交渉が行われ、その場で両者が合意すれば契約締結手続きに移行します。

ただし、分割会社と承継会社が吸収分割契約書を締結するためには、それぞれの会社の取締役会において、吸収分割の承認決議が必要です。承認決議では単に吸収分割の是非を議論するのではなく、両社担当者が内容確認済みの吸収分割契約書最終稿の内容も討議されます。

吸収分割契約締結

分割会社、承継会社それぞれの取締役会での吸収分割承認決議後、吸収分割契約書の契約手続きを行います。吸収分割契約書に記載されなければならない条項は以下のとおりです。

- 吸収分割の対象

- それぞれの会社名と所在地

- 吸収分割の対価と支払方法

- 表明保証

- クロージングまでの条件

- クロージング(吸収分割の効力発生予定)日

クロージングとは、資産の引渡しや対価の支払いなど契約書の内容を履行することです。

以下の動画では、M&A成約調印日の流れを解説しています。ご参考までご覧ください。

事前開示書類備え置き

会社法の定めにより、吸収分割契約書締結後、それぞれの会社の本店内に吸収分割に関連する書類(吸収分割契約書を含む)の事前備え置きをします。備え置きの初日は以下のいずれか早い期日を選ばなければなりません。

- 株主への公告日あるいは通知日

- 株主総会開催予定日の2週間前

- 債権者への公告日あるいは催告日

事前開示書類の備え置き期間は、吸収分割の効力発生から半年間です。

社員への通知(分割会社)

労働契約承継法の定めにより、会社分割によって転籍する社員への対応の1つとして、分割会社では、この時期に転籍の事前通知をしなければなりません。

また、一方的に通知すればよいというものではなく、同意を得る、あるいは社員からの異議申し立てを認めるといった対応や、それらとともに労働組合への説明も必要です。これらの部分の詳細は「会社分割における労働契約承継の手続き」にて後述します。

株主総会特別決議

会社法の定めにより、吸収分割のための最終承認として株主総会の特別決議が必要です。仮に株主総会で特別決議が得られなかった場合、すでに吸収分割契約書は締結済みですが、破棄・破談にするしかありません。

会社法では、特別決議の日程も定められています。吸収分割の効力発生予定日の前日までが、株主総会で特別決議を得るタイムリミットです。

なお、株主総会を開催するには、上場企業および電子投票を行う非上場企業は開催日2週間前までに招集通知を送り、電子投票を行わない非上場企業は開催日1週間前までに招集通知を送らなければなりません。

反対株主の株式買取請求手続き通知

会社法では、会社分割に反対する株主の会社に対する株式買取り請求権が明示されています。会社分割の当事会社は、各株主に対し株式買取請求権があることと、会社側は買取りに応じる用意があることを個別通知あるいは公告しなければなりません。

個別通知あるいは公告の日程も決まっていて、タイムリミットは吸収分割の効力発生予定日の20日前までです。

債権者保護手続き

会社分割では、債権者の同意を得ないでよい代わりに、債権者保護手続きを行わなければなりません。債権者保護手続きの具体的な内容は、個別催告と公告により、会社分割(吸収分割)への異議申し立て権利を有していることを知らせます。公告方法の選択肢は以下のとおりです。

- 官報へ掲載

- 電子公告(特定のウェブサイトへ掲載)

- 日刊新聞紙へ掲載

個別催告・公告のタイムリミットは、吸収分割の効力発生予定日の1カ月前まで、手続きのタイムリミットは効力発生予定日前日です。

法務局での変更登記手続き

無事に吸収分割の効力発生を迎えても、まだ手続きは終わりません。吸収分割の効力が発生したら、2週間以内に法務局での変更登記手続きが必要です。分割会社と承継会社の管轄法務局が同じ場合は、同時に手続きをする必要があります。

分割会社と承継会社の管轄法務局が違う場合は、まず承継会社が変更登記手続きを行い、その内容が分割会社の管轄法務局に経由された後、分割会社が変更登記手続きを行う流れです。

変更登記手続きでは登録免許税が発生しますが、登録免許税の詳細は、後述する「会社分割での税金」をご覧ください。

事後開示書類備え置き

吸収分割の効力が発生したら、事後開示書類の備え置きも必要です。事前開示書類備え置きと同様に、分割会社と承継会社の本店内にそれぞれ備え置きます。

備え置き期間は、吸収分割の効力発生から半年間です。なお、吸収分割の事後開示書類には、紙の書類だけでなく電子書面も含まれます。

新設分割の手続き

新設分割の手続きは、以下のような流れで行われます。承継会社は登記が完了するまで存在しないため、ほとんどの手続きは分割会社側で行われるのが特徴です。

- 取締役会決議(分割会社)

- 新設分割計画書策定(分割会社)

- 事前開示書類備え置き(分割会社)

- 社員への通知(分割会社)

- 株主総会特別決議(分割会社)

- 反対株主の株式買取請求手続き通知(分割会社)

- 債権者保護手続き(分割会社)

- 承継会社設立登記・分割会社変更登記

- 事後開示書類備え置き

各手続きの内容を説明します。

取締役会決議(分割会社)

新設分割の手続きのスタートは、分割会社の取締役会で新設分割承認決議を行います。新設分割は、承継会社が設立登記される日が効力の発生日です。したがって、承継会社の設立登記日までに分割会社側の手続きを終えている必要があります。

この後の登記に至るまでの間の手続きは、全て分割会社側の手続きの説明です。

新設分割計画書策定(分割会社)

吸収分割における吸収分割契約書に代わるものとして、新設分割計画書を分割会社が作成します。新設分割計画書には、以下の項目の記載が必要です。

- 新設分割の要旨

- 分割会社・承継会社の会社名・所在地

- 承継会社の予定登記日(新設分割効力発生日)

- 承継会社の取締役・監査役

- 承継会社の定款

- 承継会社の発行可能株式数

- 承継会社の事業目的

- 新設分割の対価と支払い手段

まだ事業を開始していない承継会社は、新設分割の対価を現金にすることは不可能です。したがって、新設分割での対価は現金以外が選択肢になります。

事前開示書類備え置き(分割会社)

新設分割計画書の完成後、分割会社では事前開示書類を備え置きます。この場合の事前開示書類に該当するのは以下の資料です。

- 分割会社の財務諸表

- 分割会社の債務履行見込みを示す書類

- 新設分割計画書

事前開示書類の備え置きを始める日は、吸収分割と同じで以下の中から最も早い日にちにします。

- 株主への公告日あるいは通知日

- 株主総会開催予定日の2週間前

- 債権者への公告日あるいは催告日

事前開示書類の備え置き期間は、新設分割の効力発生から半年間です。

社員への通知(分割会社)

労働契約承継法の定めにより、会社分割によって転籍する社員への対応の1つとして、分割会社では、この時期に転籍の事前通知をしなければなりません。詳細は「会社分割における労働契約承継の手続き」にて後述します。

株主総会特別決議(分割会社)

新設分割においても、株主総会の特別決議が必要です。特別決議は、新設分割の効力発生予定日の前日までに議決しなければなりません。

また、株主総会開催通知の送付期限は、電子投票を行わない非上場企業は開催日1週間前まで、上場企業および電子投票を行う非上場企業は開催日2週間前までです。

反対株主の株式買取請求手続き通知(分割会社)

会社法の定めにより、分割会社は各株主に対し株式買取請求権があることと、会社側は買取りに応じる用意があることを個別通知あるいは公告しなければなりません。個別通知あるいは公告のタイムリミットは、新設分割の効力発生予定日の20日前までです。

債権者保護手続き(分割会社)

会社分割では、債権者の同意を得ないでよい代わりに、債権者保護手続きを行わなければなりません。債権者保護手続きとは、会社分割への異議申し立て権利があることを個別催告と公告により伝えることです。公告は以下の方法のいずれかで行います。

- 官報へ掲載

- 電子公告(特定のウェブサイトへ掲載)

- 日刊新聞紙へ掲載

個別催告・公告のタイムリミットは、新設分割の効力発生予定日の1カ月前までです。手続きのタイムリミットは、効力発生予定日前日までになります。

承継会社設立登記・分割会社変更登記

ここまでの手続きが済むことで、承継会社の設立登記が行える状態になります。分割会社の変更登記と承継会社の設立登記は、同時に行わなければならないことが注意点です。また、吸収分割との違いとして、承継会社の設立登記日が新設分割の効力発生日になります。

したがって、新設分割では、設立登記と同日に対価の支払いや資産の引渡しを行いますが、契約書で日程をずらすことは可能です。設立登記・変更登記では登録免許税が発生しますが、その詳細は後述する「会社分割での税金」をご覧ください。

事後開示書類備え置き

新設分割の効力発生後、事後開示書類の備え置きが必要です。分割会社と承継会社の本店内にそれぞれ備え置きます。備え置き期間は、新設分割の効力発生から半年間です。

以下の動画では、M&A全体の流れを解説しています。ご参考までご覧ください。

会社分割の注意点

会社分割には、以下の2つの注意点があります。

- 債権者保護手続きの注意点

- 会社形態の注意点

どのような点に注意が必要なのか確認しましょう。

債権者保護手続きの注意点

債権者保護手続きをおろそかにして不備があった場合、債権者が提訴することで裁判所から会社分割の無効命令が出てしまえば多大なダメージを負います。そこで、以下の点にはより注意しなくてはなりません。

- 債権者には個別催告と公告の両方を行う

- 債権者保護手続きは会社分割の効力発生予定日前日までに行う

個別催告・公告の期限は、会社分割の効力発生予定日の1カ月前までです。

会社形態の注意点

会社分割は、株式会社だけでなく合同会社、合資会社、合名会社、特例有限会社でも行えます。特例有限会社とは、2006(平成18)年以前には設立可能だった有限会社が、株式会社への移行手続きをせず商号を変えていない状態のことです。

一方、NPO法人、財団法人、社団法人などの非営利法人は会社分割の対象にはなりません。

会社分割における労働契約承継の手続き

会社分割では、転籍する社員の労働契約承継手続きが必須です。手続きは、労働契約承継法(会社の分割に伴う労働契約の承継等に関する法律)の定めにのっとり、以下の手続きを行います。

- 社員から理解を得る

- 労働組合との事前協議

- 労働組合・社員への通知

- 社員による異議申し立て

各手続きの内容を説明します。

社員から理解を得る

会社分割の実施により転籍対象となる社員は、現在、在籍している分割会社を辞め、承継会社に入社することになります。会社分割による転籍は、社員の自発的意思によらない転職です。社員の人生を変えてしまう可能性すらあります。

したがって、分割会社側としては、社員に転籍を通知する際には細心の注意を払い、理解を得るために最善を尽くさなくてはなりません。

労働組合との事前協議

分割会社の中に労働組合が組織されているケースでは、社員への個別通知とは別に、会社分割による社員の転籍について労働組合とも事前協議しなくてはなりません。その際には、転籍対象の社員名簿を明らかにするだけでなく、会社分割の要旨も説明し理解を得る義務があります。

労働組合・社員への通知

分割会社側は、従業員や労働組合に会社分割による転籍を通知する際には、以下の情報を開示しなければなりません。

- 分割事業部門名

- 分割先企業の情報

- 転籍社員の転籍後の業務、処遇、勤務地など

- 会社分割予定日(転籍日)

- 社員が転籍を拒絶する場合の申し立て期限

社員への通知期限は、株主総会開催日の2週間前の前日までと決められています。

社員による異議申し立て

会社分割に際し、分割会社の社員からあり得る異議は以下の2つです。

- 分割事業部門に所属しているが転籍対象になっていないケース

- 分割事業部門に所属していないのに転籍対象になっているケース

上の1の異議に対しては、社員を転籍対象に変更しなければなりません。2の異議に対しては、転籍を取り消し分割会社に残留する対応を取ります。

会社分割での税金

会社分割では、以下の税金への対応が求められます。

- 法人事業税

- 法人住民税

- 登録免許税

- 不動産取得税

- 非適格会社分割における税金

それぞれの税金の概要・注意点を説明します。なお、税金の概要は2024(令和6)年3月現在のものです。

法人事業税

企業が事業活動を行う際、それぞれの事業所が所在する地域において、何らかの行政サービスを利用するでしょう。それに対して課されるのが法人事業税です。したがって、法人事業税の納付先は、事業所が所在する自治体になります。

法人事業税の計算は、資本金が1億円超になると税率が高くなる仕組みです。吸収分割では、承継会社が資本金を上積みすることもあるため、この点を注意しておきましょう。

法人住民税

法人住民税は以下の2種類を納めなければなりません。

- 法人都道府県民税

- 法人区市町村民税

法人住民税の計算は、法人事業税とは違って「資本金+資本準備金」で決まる仕組みです。吸収分割の承継会社は、資本金または資本準備金を上積みすることがあるため、その場合、法人住民税が今までより高くなることを覚えておきましょう。

登録免許税

会社の変更登記や設立登記は管轄の法務局で行いますが、その際に登録免許税の納付が求められます。登録免許税の金額および計算方法は以下のとおりです。

- 分割会社の変更登記:3万円

- 承継会社の変更登記:資本金額×0.7%

- 設立登記:資本金額×0.7%

承継会社の変更登記および設立登記は、計算結果が3万円未満の場合、登録免許税は3万円になります。

不動産取得税

会社分割によって、分割会社から不動産を取得した場合、承継会社は不動産取得税を納付しなければなりません。税額計算は以下のとおりです。

- 土地・住宅:固定資産税評価額×3%

- 住宅以外の建物:固定資産税評価額×4%

いくつかの要件を満たすと不動産取得税が非課税になる場合があります。不動産取得税の納付先である都道府県民税事務所に確認しましょう。

非適格会社分割における税金

分割型会社分割が非適格会社分割だった場合、対価を受取った分割会社株主は、みなし配当課税を受ける可能性があります。対価の額が分割した資産の総額よりも高い場合、その差額が課税対象です。

また、非適格会社分割の承継会社は、取得した資産を時価で計上します。その資産の分割会社における簿価と、計上した時価との間でプラスの差額があれば、差額分は法人税の課税対象です。

会社分割の事例

ここでは、実際の会社分割事例を紹介します。

- 資生堂と資生堂ジャパンの会社分割(簡易吸収分割)

- アイナボホールディングスとアクセスの会社分割(簡易吸収分割)

- ニッポン高度紙工業とNKKソリューションズの会社分割(簡易・略式吸収分割)

- マイネットとOneSports NEXTの会社分割(簡易吸収分割)

各会社分割事例の概要を掲示します。

資生堂と資生堂ジャパンの会社分割(簡易吸収分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | 資生堂ジャパン | 資生堂 |

所在地 | 東京都中央区 | 東京都中央区 |

事業内容 | 化粧品などの企画・販売 | 化粧品などの研究開発・製造・販売 |

売上高 | 2,168億4,100万円 | 1兆673億5,500万円 |

2024年2月、資生堂は簡易吸収分割により、完全子会社の資生堂ジャパンから「ザ・コラーゲン」のブランドホルダー事業および日本市場でのマーケティング事業を承継しました。完全親子会社間で行われた会社分割であるため、対価は発生していません。

資生堂の狙いは、美容サプリメントブランドであるザ・コラーゲンを、グローバルブランドとしてより強化することです。

アイナボホールディングスとアクセスの会社分割(簡易吸収分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | アイナボホールディングス | アクセス |

所在地 | 東京都北区 | 神奈川県横浜市 |

事業内容 | 住宅設備機器、衛生設備機器、空調機器 住宅建材タイル・ 輸入石材の 卸販売および設計施工、工事請負 | 一般区域貨物自動車運送事業 宅配業、引越の請負 |

売上高 | 791億4,300万円 | 2億400万円 |

2024年2月、アクセスは簡易吸収分割により、完全親会社のアイナボホールディングスから物流事業「関西物流センター」を承継しました。完全親子会社間の会社分割であるため、対価は発生していません。

アイナボホールディングスとしては、1年前にグループ内の物流事業の基盤構築のためにアクセスを子会社化しており、物流事業をアクセスに集約することが目的の会社分割です。

ニッポン高度紙工業とNKKソリューションズの会社分割(簡易・略式吸収分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | ニッポン高度紙工業 | NKK ソリューションズ |

所在地 | 高知県高知市 | 高知県南国市 |

事業内容 | アルミ電解コンデンサ用セパレータ リチウムイオン電池用セパレータ などの製造・販売 | アルミ電解コンデンサ用セパレータ リチウムイオン電池用セパレータ などの裁断加工、製品出荷・在庫保管業務 |

売上高 | 175億8,600万円 | 非公開 |

2024年2月、NKKソリューションズは簡易・略式吸収分割により、完全親会社のニッポン高度紙工業から不動産管理業務を承継しました。完全親子会社間で行われた会社分割であるため、対価は発生していません。

ニッポン高度紙工業は、高知県との間で土地の賃貸借契約を結んでいました。その契約が満了したことに伴い、新たな高知県との土地賃貸借契約はNKKソリューションズが結ぶことになり、それに関連する業務を承継しています。

マイネットとOneSports NEXTの会社分割(簡易吸収分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | マイネット | OneSports NEXT |

所在地 | 東京都港区 | 東京都港区 |

事業内容 | ゲーム事業、スポーツDX事業 | スポーツDX事業 |

売上高 | 22億6,236万円 | 2023(令和5)年8月設立のため未決算 |

2024年1月、OneSports NEXTは簡易吸収分割により、完全親会社のマイネットからスポーツDX事業を承継しました。完全親子会社間の会社分割であるため、対価は発生していません。

マイネットとしては、スポーツDX事業をOneSports NEXTに集約することで、事業成長の加速化と競争力強化を図る目的の会社分割です。

会社分割のまとめ

事業部門単位でのM&A取引を行いたい場合、会社分割は有効な手段です。類似するM&Aスキーム(手法)である事業譲渡との違いや、それぞれのメリット・デメリットを把握し、よく比較・検討するとよいでしょう。

M&Aスキームの検討で悩む場合には、専門家のアドバイスを受けるのが得策です。ほとんどのM&A仲介会社では無料相談を実施しています。大いに活用しましょう。

M&A・事業承継のご相談ならM&Aファイナンシャル

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aファイナンシャルにご相談ください。

M&Aファイナンシャルが選ばれる4つの理由

②業界特化の高い専門性

③最短49日、平均約半年のスピード成約

④マッチング専門部署による高いマッチング力

>>M&Aファイナンシャルの強みの詳細はこちら

M&Aファイナンシャルは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。